ETF ETN 차이 및 종류

- 경제/금융/투자

- 2020. 4. 28. 01:42

ETF ETN 차이 및 종류

ETF는 Exchange Traded Fund, 즉 상장지수펀드로 주식이나 원자재, 채권 등의 자산으로 구성되는 것이 특징이지만 대부분의 경우 기존의 S&P 500 나 코스피 200 같은 주가지수를 따라가도록 만든 것이 특징입니다.

그러면 이름도 비슷해 보이는 이 두 개의 금융상품의 차이는 무엇일까요?

1. ETF (상장지수펀드)

상장지수펀드는 기존의 펀드의 장점은 강화하고 단점은 보완한 금융상품으로 잘 알려져 있습니다.

- 주식처럼 빠르게 매매가 가능하며

- 기존 펀드처럼 소액으로도 투자가 가능합니다.

- 개별 주식투자 처럼 종목을 선택할 필요가 없으며

- 원하는 시간에 실시간으로 매매가 가능합니다.

일반적으로 정부로 부터 허가를 받은 지정판매회사만이 상장지수펀드를 판매할 수 있습니다.

상장지수펀드의 이름 중 가장 앞부분은 해당 펀드를 운용하는 회사의 이름이며 브랜드명이기도 합니다.

전 세계적으로 가장 큰 상장지수펀드 운용사는 다음과 같습니다.

| 운용사 | 블랙록 (BlackRock) | 뱅가드 (Vanguard) | 스테이트 스트리트 |

| 브랜드명 | 아이쉐어즈 (iShares) | 뱅가드 (Vanguard) | SPDR |

| 운용자산 규모 | 1조 2,700억 달러 | 7.982억 달러 | 5,638억 달러 |

| 설립 연도 | 1988년 | 1975년 | 1,981년 |

(위 자료는 2017년 10월 기준 자산규모로 현재는 자산규모가 더 커졌을 것으로 예상됩니다.)

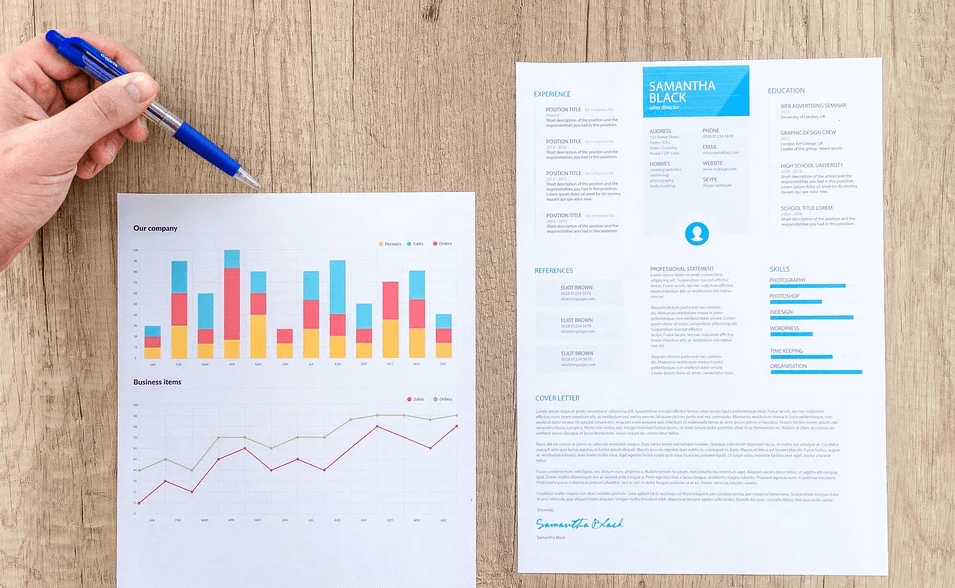

아래는 국내 거래량 기준 가장 많이 거래되는 ETF들을 모아 놓은 것입니다.

2. ETN

Exchange Traded Note의 약자로 상장지수증권이라고 부릅니다. 즉 Note로 채권의 형태를 가진 금융상품을 말합니다. 채권처럼 만기가 있으며, 일정 수익률을 지급하며, 또한 채권이기 때문에 신용의 위험 또한 있습니다.

상장지수펀드의 경우 시장 리스크에만 영향을 받는 것에 비해 ETN의 경우 시장 리스크와 불이행 리스크 양쪽의 영향을 모두 받는 특징을 가지고 있습니다.

즉 ETF와는 달리 ETN의 경우 채권의 형태로 신용의 위험이 있기 때문에 드물기는 하지만 원금과 이자를 갚지 못하는 사태가 벌어지기도 합니다. 2008년 서브프라임 모기지 위기 당시 일부가 채무불이행 사태를 겪었던 사례가 있었습니다.

국내에게 가장 많이 거래되는 상장지수증권의 이름 및 거래량은 아래와 같습니다. (참고: 네이버 증권)

참고의 글

이 글을 공유하기